Розповідаємо, що таке фінансова подушка та як забезпечити собі фінансову незалежність.

Новий суперскіл для сучасних та свідомих людей — розібратися з основами фінансової грамотності та навчитися заощаджувати кошти про всяк випадок. Адже життя бентежне й ніколи не знаєш, коли тобі може знадобитися сума, що в кілька разів перевищує розмір заробітної плати. Саме тому варто завести собі «рахунок безпеки» та складати туди кошти.

Ці відкладені гроші і називають «фінансовою подушкою», тобто — страховкою від непередбачуваних життєвих обставин: несподівана хвороба, переїзд, ремонт або професійне вигорання, яке викликає бажання звільнитися з роботи та знайти щось нове.

Взагалі питання фінансової грамотності в Україні надзвичайно болюче. За даними опитувань у березні 2022 року 40 % українців зазначили, що в разі втрати роботи їхніх заощаджень вистачить хіба що на 1 місяць.

Щоб розрахувати, якою має бути саме твоя подушка, потрібно виконати два пункти:

- порахувати свій місячний бюджет без форс-мажорів;

- помножити цю суму на 3 і більше місяців.

Саме її тобі варто зібрати для страховки від непередбачуваних обставин.

Де знайти гроші, щоб відкладати

Звичайно, тобі може здаватися, що «зайвих грошей» просто не існує. Але це не так. Як правило, ми витрачаємо значно більше, ніж могли б, тому що не контролюємо цей процес. Створити фінансову подушку можливо з будь-яким рівнем доходу. Далі — про три простих правила, які допоможуть навчитися відкладати гроші.

Слідкувати за витратами

Уявімо ситуацію: Юрко й Антон працюють в одній фірмі й отримують однакову зарплату. Юрко курить пачку цигарок щодня. Кожна пачка коштує 90 гривень. Тобто в місяць він витрачає на цю звичку 2 700 гривень. Ймовірно Антон, який не палить, заощаджує на цьому таку ж суму щомісяця, тому матиме наприкінці року понад 30 тисяч гривень. Але він, як і Юрко, повністю витрачає свою зарплату й не живе якось краще чи заможніше. І головне питання — «на що пішли ці 30 тисяч, які легко можна було б відкласти?».

Щоб відповісти на нього, потрібно почати слідкувати за витратами, щоби проаналізувати їх та зрозуміти, на чому можна було заощадити. Не переймайся — носити із собою бухгалтерський журнал не доведеться. Є спеціальні мобільні застосунки, які створили для таких задач:

- Saldo — інтерфейс українською; має інтеграцію з Monobank, розподілення на категорії, підкатегорії, теги, ведення спільного бюджету, рекомендації щодо місячного бюджету і купу інших корисних функцій.

- Coin Flow — інтерфейс українською; планування бюджету та фінансових цілей, відстежування покупок, кредитів, боргів, зручні звіти та календар витрат.

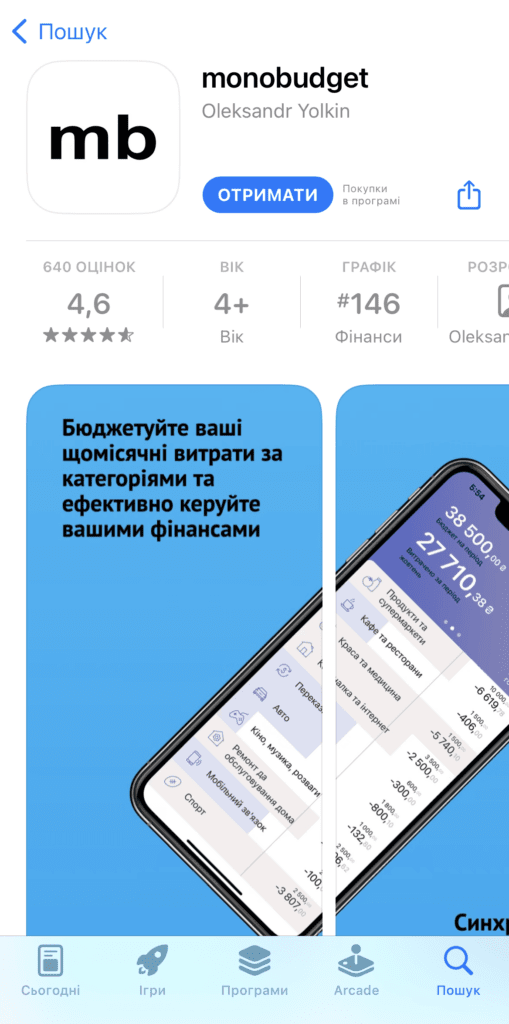

- Monobudget (лише для iOS) — інтерфейс українською; додаток для користувачів Monobank, щоб відслідковувати доходи та витрати в одному місці, можна підключати інших членів родини, які мають рахунки в Monobank.

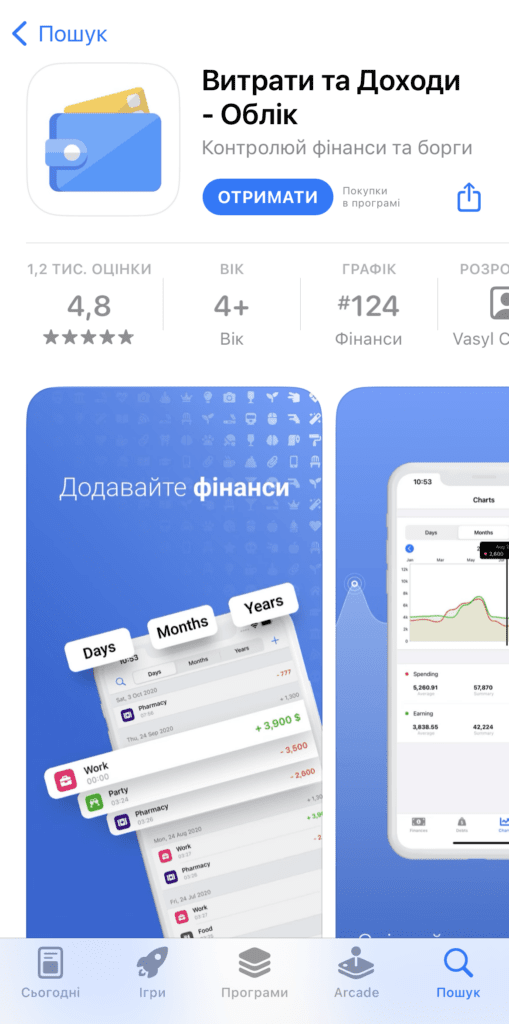

- My Spending & Income Tracker — інтерфейс українською; розробники пишуть, що користувачі застосунку навчаться планувати бюджет, витрачати менше та врешті-решт стати багатими 🙂

Спробуй протягом місяця користуватися будь-яким із цих додатків, щоб зрозуміти, на що витрачається сімейний бюджет. А потім проаналізуй, на чому можна заощадити без особливих жертв.

Правильно розподіляти кошти

Тепер пофантазуємо далі: один із наших героїв — Антон, переходить на нову позицію та отримує відчутне підвищення зарплатні, але живе все одно «від зарплати до зарплати». Нічого особливого не купує, рівень життя не покращився, та гроші ніби випаровуються на звичайні побутові речі. Це називається «імпульсивним бюджетуванням». З таким підходом найскладніше почати відкладати гроші.

ТОП 3 підходів для бюджетування, які допоможуть тобі привести свої фінанси до ладу:

- Пірамідальний підхід. Розподіли цілі та визнач найголовнішу з них. Бюджет розподіляй таким чином, щоб у першу чергу досягти найпріоритетнішої цілі, а потім уже задовольняти решту потреб.

- Бюджетування «50/30/20». Розподілити доходи на три основні категорії: 50% на необхідні витрати (наприклад, житло та їжа), 30% на розваги та особисті витрати, і 20 % на накопичення.

- Традиційний бюджет із категоріями. Розпиши докладно всі свої доходи та витрати за останні 2-3 місяці. А потім створи групи витрат і зафіксуй на кожну розумний ліміт. Одна з таких груп — накопичення. Найважливіше — дотримуватися визначеного бюджету.

@budget_projectt А ви плануєте свій бюджет? 😏 #методконвертів #особистийбюджет #бюджет #фінансоваграмотність #фінансоваподушка #анпакінг #фінансованезалежність #503020 #бюджет #планування #методикаконвертів

♬ оригінальний звук – Budget_Project

Обери будь-який із цих підходів та проаналізуй інформацію по витратах за минулий місяць. Певні категорії точно можливо скоротити та навіть не відчути цього: наприклад, обрати дешевші аналоги звичних продуктів, скоротити необов’язкові витрати на розваги чи економніше користуватися гарячою водою і світлом. Визнач, яку суму ти зможеш відкладати на фінансову подушку щомісяця (бажано не менше 10 % від місячної зарплати) — і починай заощаджувати.

Читайте також: «Як контролювати імпульсивні покупки»

Як і де зберігати заощадження

Наступний крок — обрати оптимальний спосіб збереження накопичень. Твій резервний фонд має бути:

- Диверсифікованим — тобто розділеним. Не варто класти всі яйця в один кошик, тому принаймні половину коштів тримай у доларах або євро, аби перекрити інфляцію.

- Ліквідним — повинен бути простий доступ до грошей. Фінансова подушка збирається задля допомоги в екстреній ситуації. Організуй усе таким чином, щоб у випадку необхідності була можливість швидко зняти чи перевести свої заощадження. Але не забудь кілька разів подумати, перш ніж це зробити.

- Надійним — мета фінансової подушки в тому, щоб накопичувати та зберігати кошти, а не заробляти. Тому при виборі банку (чи іншого сервісу для зберігання коштів) надай перевагу не тим ресурсам, які обіцяють великі відсотки за депозитами, а тим які мають гарну репутацію.

Твоя фінансова подушка має бути в 3–6 разів більше, ніж звичайний місячний бюджет. Частину коштів можна зберігати в іноземній валюті — щось готівкою, а щось на рахунку в надійному банку.

Наприклад, твій сімейний бюджет на 5 місяців становить 150 000 гривень. Ти відклав 75 000 гривень, 1000 доларів та 1000 євро. Три чверті гривневого рахунку зберігаєш у надійному банку, а решту готівкою в сейфі (чи іншому безпечно місці). З доларами і євро пропорції інші — готівкою бажано зберігати більшу частину, або хоча б половину.

Ці кошти будуть недоторканим запасом, який ти використовуєш, якщо ну дуже потрібно й інших варіантів взагалі немає.

Коли досягнеш цієї мети, звички слідкувати за витратами та планувати бюджет уже стануть приємною рутиною. І відкидати такі корисні речі зі свого життя — взагалі не резон. Тож можеш збільшувати фінансову подушку далі, або створювати додаткові фонди для інших цілей — купити авто, квартиру, поїхати в навколосвітню подорож чи відкрити власний бізнес. Якщо навчишся накопичувати гроші, отримаєш безліч можливостей.

З тим, щоб відкласти кошти на щось конкретне, усе більш-менш зрозуміло — просто продовжуєш так само планувати бюджет і розподіляти дохід так, щоб відкладати якусь частку на свою мету. Тепер розглянемо варіанти посилення твого резервного фонду.

Посилити надійність. Навіть якщо тримати кошти в різній валюті, немає гарантій, що це повністю вбереже їх від інфляції. Є надійніші активи для зберігання заощаджень:

- Золото — як і будь-який природний ресурс, має обмежену кількість, тому його цінність не падає, а лише зростає (хоч і доволі повільно). Обирай не прикраси, а саме злитки, які можна придбати в державних банках. Адже якщо виникне потреба його швидко продати, ломбард не буде враховувати естетику виробу, лише пробу металу та його вагу.

- Облігації — державні та військові цінні папери досвідчені фінансисти також вважають мало ризиковими й використовують для диверсифікації заощаджень. Купуй їх лише в офіційних банківських установах або додатках. Брати цінні папери з рук — погана ідея.

- Нерухомість — квартира чи будинок також гарні інвестиції, адже нерухомість можна здавати в оренду та отримувати з неї пасивний дохід.

Стати інвестором. Це досить ризиковий варіант, тому розглядати його варто лише коли фінансова подушка вже укомплектована, а зайві гроші все ще залишилися. Вдала інвестиція може значно збільшити статок, а невдала — викинути гроші на вітер. Робити це потрібно дуже обачно ще й тому, що на самому понятті «інвестицій» дуже часто спекулюють скамери.

Якщо готовий до ризику, можеш розглянути такі варіанти:

- Інвестування в компанії. Купівля акцій дає можливість стати частковим власником цих компаній. Прибуток генерується через зростання вартості акцій та дивіденди.

- Фонди. Інвестиційні фонди дозволяють вкладати гроші в портфель цінних паперів або інших активів, керованих професіоналами. Варто ретельно перевірити фонд, у який хочеш вкластися.

- Спільні фонди. Це спеціальні інвестиційні фонди, які об’єднують гроші від різних інвесторів та вкладають їх у різні активи.

- Криптовалюта. Цікава тема, у якій потрібно спершу добре розібратися. Вкладатися в криптовалюту навмання — усе одно що грати в казино. Тому розглядай цей варіант, якщо вже щось знаєш про криптовалютний ринок, чи бажаєш у ньому розібратися.

- Торгівля валютами — це ще один спосіб інвестування, але він вимагає глибокого розуміння ринку та валютних курсів.

- Стартапи — якщо цікавишся новими технологіями, можеш інвестувати в стартапи, які вважаєш перспективними. Тільки спершу порадься з експертами зі сфери, у якій цей стартап збирається розвиватися.

Щоб краще розумітися у темі, читай спеціалізовану літературу, експертні блоги. І не забувай інвестувати в себе. Коли інвестиції почнуть приносити профіт, не забудь побалувати себе чимось приємним за пророблену роботу.

@ivanna.invest Було корисно? Підпишись! А також завітай до мене в інст ivanka.invest 💸 Там більше цінної інформації про фінанси #фінансоваграмотність

♬ Still D R E, – 颜妹

Фінансова подушка — це твій фонд спокою та впевненості. І якщо раптом необхідно буде взяти звідти грошей, не забудь потім поповнити його, аби фінансова подушка лишалася м’якенькою і могла підстрахувати тебе у випадку падіння.